悦众洞察:休闲零食产业下一个风口在哪?

|

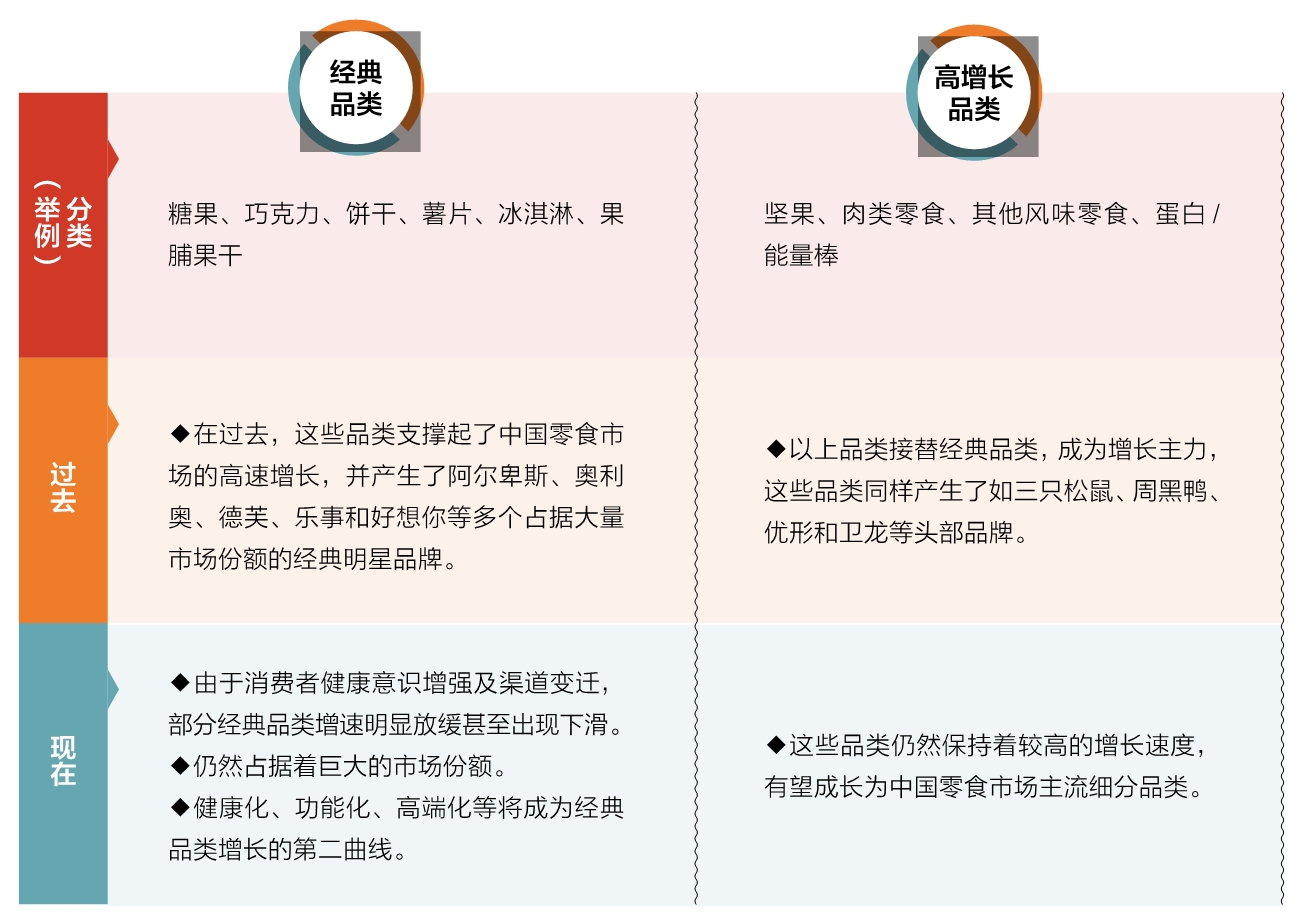

未来10年,中国零食市场蕴藏着哪些机会? 近年,中国零食市场发生了显著变化。肉类零食和蛋白/能量棒成为增长最快的品类,辣条、豆干和调味蔬菜制品总体市场规模扩大至千亿元。零食也从单纯的口感满足,逐步转向功能性和健康导向,针对特定人群的产品应运而生。 近两年,量贩零食和零食折扣店的兴起使得“零食”一词超越了“饮料”,成为食品行业中最受瞩目的关键词。零食相关的渠道变革也在冲击着零食格局,在过去抓住了线上或是连锁化机遇的三只松鼠、来伊份、良品铺子零食三巨头,在此轮变革的浪潮中业绩受到挑战,但亦积极迎接变化,寻找新的增长点。 零食市场既是红海,也是蓝海。根据欧睿国际数据,2022年中国零食市场规模已达到4653.24亿元,中信证券的报告指出,自2008年至2022年,该市场年均复合增长率为7.1%。而据预测,未来10年,中国零食市场预计将进一步释放近2000亿元的增长空间。每一次市场变革都蕴藏着创造新蓝海的机会,那些洞察先机、提前布局的品牌将收获市场。 本文将从品类和渠道的角度出发,回顾中国零食市场的发展历程,并探究未来10年零食行业的发展机遇,为零食企业寻找新的增长提供洞见。 中国零食市场:品类持续分化 零食品类的演绎,是一场追逐消费者需求的接力。糖果蜜饯带来甜美的滋味、薯片饼干带来酥脆的享受,满足了消费者对味觉愉悦的追求。新兴品类如坚果、肉类零食等,则满足了消费者对健康营养的需求。个性化的口味偏好,则推动了辣条、调味蔬菜制品等新兴品类的发展。 中国零食品类发展的两大核心动力,一方面是对愉悦体验的追求,另一方面则是对健康营养的重视,期望享受“轻松愉快的美食体验”。 随着消费者健康意识的不断增强,零食品类的演进也将发生变化。那些满足健康需求的产品,将迎来新的增长机遇。而那些满足味觉愉悦需求的产品,如高糖高油高盐零食,则可能面临增长放缓甚至收缩。 根据品类出现的先后顺序及增长态势,本文将现有零食品类划分为:经典品类、高增长品类(见表1)。 是什么推动中国零食行业的发展? 过去,中国零食行业发展一直由糖果、巧克力等经典品类推动。随着健康意识的觉醒,经典品类市场规模的增速逐步减缓甚至下滑。未来中国零食市场的增长动力预计将源自那些高速增长的品类,如肉类零食和坚果,以及传统品类如糖果、饼干进行的健康化、功能化和高端化升级。这些新兴品类的发展,将是中国零食市场未来发展的主要动力。 经典品类:零食基本盘 1.糖果:甜蜜依旧,热情难再。 中国糖果行业经历了从吃不到糖到少吃糖的显著转变。20世纪50年代初,大白兔奶糖改头换面,成为那个年代的奢侈品,是多代中国人的甜蜜记忆。改革开放后,国内外糖果品牌在形态和口味上发力,中国糖果行业得到了快速发展。1994年,徐福记推出新年糖系列,将酥心糖、牛轧糖打造为春节标配;金丝猴携奶糖入场,成为又一国民品牌。此后,不凡帝范梅勒进入中国,带来了阿尔卑斯牛奶糖、曼妥思软糖、珍宝珠棒棒糖。2000年年初,日本品牌悠哈味觉糖、不二家分别带来多元口味水果糖和特色牛奶糖。

表1 中国零食市场经典品类和高增长品类分析 糖果产品极大丰富的同时,外资品牌对国产品牌的冲击越发明显。2014年,已被雀巢收购的徐福记,市场份额跌至国内第三。同年,另一国产品牌金丝猴也被好时旗下子公司收购。尽管2018年金丝猴被河南御翔食品收购后重新回归,外资品牌依然在中国糖果市场占据主导地位。2018年,中国糖果行业市场占有率前五名均为外资品牌,依次是玛氏箭牌(22%)、雀巢(8%)、阿尔卑斯(7%)、亿滋国际(7%)和费列罗(4%)。 目前,中国糖果市场更急迫的问题是市场规模有所收缩。欧睿国际数据显示,2022年中国糖果零食市场规模为 599.9亿元,在2020年和2022年分别同比下滑 11.1%和 8.7%。2020年中国糖果市场 CR3(业务规模前三名的公司所占的市场份额)为20%,对标美国(35.8%)、日本(30.4%)仍有较大的提升空间。口香糖市场也呈现下滑趋势,市场规模从2014年的187亿元收缩至2022年的 113.5亿元。这一趋势与健康意识增强,以及移动支付兴起后,口香糖失去找零需求有关。除此以外,传统果冻也受到健康意识影响,增速放缓。 面对规模收缩,糖果市场在减糖、功能化上寻找出路。2021年益普索调研显示,55%的消费者减少了糖的摄入量。中国糖果品牌纷纷顺应减糖趋势,如老金磨方添加海藻糖的梨真棒棒棒糖、旺旺低糖 YA-MI气泡糖。果冻也进行了健康升级,具备低脂、高纤特点的蒟蒻果冻迅速成长。喜之郎、亲亲等龙头均推出了相关产品,新锐品牌 ZUO一下在2023年上半年实现两位数增长。功能性糖果赛道火热。据智研咨询统计,2020年中国功能性糖果市场规模达235.56亿元。2021年,功能性糖果品牌 BuffX获得了千万级 A轮融资,另一功能性糖果品牌 Minayo(美那有)于2022年上半年销售额破亿元。 2.巧克力:外资主导,国产突围。 外资品牌进入中国市场以来,逐步确立了巧克力市场的主导地位。近年,健康化浪潮兴起后,国产品牌开始突围。 1951年,上海益民食品推出首个国产巧克力品牌幸福牌。随后20年间,光明牌果仁巧克力、快乐牌脆心巧克力、上儿牌金币巧克力等产品相继问世。 改革开放后,外资巧克力品牌相继入场,费列罗成为国人心中高端巧克力的代表;德芙瞄准情侣和年轻女性,成为浪漫的化身;士力架巧克力棒以“横扫饥饿”的营销创意,脱颖而出。在外资品牌的冲击下,国产巧克力品牌陷入守势。国产品牌徐福记、金丝猴先后分别被雀巢、好时收购,金帝因经营不善一度停产,国产巧克力品牌陷入沉寂。外资品牌主导巧克力市场,德芙市场占有率连续多年超过20%。 2019年起,中国巧克力新兴品牌借助电商渠道快速成长,黑巧、松露巧克力等细分品类崭露头角。2020年,定位无糖的每日黑巧成为天猫黑巧类目销售榜单 Top1,并保持至今。金帝(2016年被好邻居收购后复产)、歌斐颂、百诺等品牌也推出了黑巧产品,费列罗 Rocher全新高端黑巧系列2022年在中国首发。新老品牌角力带来了品类的爆发,2021年“双11”期间,黑巧产品增速高达90%,成为近年来增速最快的细分品类。新的细分品类还在成长,主打松露巧克力产品的诺梵松露,2022年销售额增长60%升至8亿元。 中国巧克力市场竞争格局相对稳定,欧睿国际数据显示,2020—2022年中国巧克力市场规模从209亿元增至220.7亿元,增速平缓。过去10年间,德芙、健达、雀巢、费列罗和士力架始终是市场占有率前五的品牌,2022年 CR5(业务规模前五名的公司所占的市场份额)为69.1%。增长放缓的同时,中国巧克力消费水平仍然较低。 Statista数据显示,2022年日本、韩国和新加坡的巧克力人均年消费量分别为中国大陆的27 倍、10.5 倍、5.5倍。 未来,减糖依然是巧克力赛道的趋势。据贝哲斯咨询数据,到2028年全球无糖巧克力市场规模约有20亿元的增长空间。 3.饼干:不只是充饥。 20世纪80年代以前,中国饼干产业受限于原料及工艺,生产规模较小,并且产品类型相对单一。如青岛食品的钙奶饼干、泰康食品的万年青饼干,可以代表当时中国饼干企业在产品、工艺等方面的水平。改革开放后,旺旺仙贝、旺旺雪饼、徐福记法式薄饼、嘉士利果酱夹心饼干等经典产品诞生,中国饼干市场进入百花齐放的阶段。 20世纪90年代以来,外资品牌进一步为中国饼干市场注入新鲜血液,促成了巧克力与饼干这对经典搭档。奥利奥带来了巧克力夹心饼干,趣多多用巧克力豆搭配曲奇,格力高主打棒状巧克力涂层饼干。 然而,东西方口味偏好的差异一度让外资品牌在中国市场碰壁。21世纪初,奥利奥初入中国市场,但因口味过于甜腻,导致销量不佳。减糖、增风味等一系列本土化改良,促使其一改颓势,部分地区销量甚至翻了3倍。随后,奥利奥以年轻人为核心群体,在口味、包装和营销上持续创新。欧睿国际数据显示,2014—2022年奥利奥在甜饼干品类的市场占有率从12.2%升至 19.4%,稳居中国饼干品牌销量冠军。 欧睿国际数据显示,2022年,中国包装饼干市场规模为 486.7亿元,约占整个零食市场的10%。近年,饼干品类增长乏力,2015年起,饼干市场规模同比增速跌至个位数,2022年同比下滑 1.01%。 虽然饼干市场增速放缓,但风味与口感创新仍是增长机会。根据百乐嘉利宝调研,超过50%的消费者会因饼干的独特风味尝试新品。部分品牌在时令口味、川香麻辣和跨界口味等方面进行创新,如百醇橙香百香果味饼干、煌记卤味饼干、雀巢鸳鸯奶茶味威化等产品。《2023天猫饼干膨化行业趋势报告》显示,薄脆饼干市场份额持续扩大,增速达19%。同时,Q弹和多层次口感等小众口味的饼干,增速均超过70%。此外,威化、薄脆、曲奇、夹心饼干等细分品类正驱动饼干行业增长。 除了口味创新和细分品类,饼干在健康化、功能化和高端化方向也存在着增长机遇。例如,新锐品牌暴肌独角兽的高纤代餐粗粮饼干在京东销量不错,评论数已超50万条;玛士撒拉在低 GI(血糖生成指数)饼干中加入魔芋、苦荞、荞麦等原料,在京东有超过20万条评论。越来越多的饼干开始出现药食同源和高端原料,这一趋势在天猫平台上较为明显。《2023天猫饼干膨化行业趋势报告》指出,添加黑米、山药、猴姑的饼干产品市场规模增速排名前三,采用黑松露、火腿等高端原料的饼干产品被消费者认可。 4.薯片:要快乐,不“肥宅”。 曾用口味创造快乐的薯片,如今正朝着快乐无负担的方向转型。 20世纪90年代,乐事、品客等品牌进入中国,高昂的定价让众多消费者望而却步,面向中低端市场的国产薯片顺势崛起。2003年可比克横空出世,凭借天王周杰伦代言和年轻化的定位,从薯片大战中杀出重围,逐渐坐稳国产薯片界 C位。2022年欧睿国际数据显示,其品牌市场占有率为 17.3%,仅次于乐事。 随着消费水平的提高,薯片成了货架上的经典品类。为了紧抓消费者的心和胃,薯片品牌不断在口味上推陈出新。原味、番茄味、烧烤味等经典口味后,黄瓜味、青柠味等清新口味又成为新一代经典。近年来,在跨界创新思路下,新颖奇特的薯片口味层出不穷,乐事已在全球范围内推出超过200种口味。 形态创新也让薯片更加丰富:从圆形拓宽到大波浪形、方形、三角形,乐事、可比克、好丽友等巨头纷纷扩充其对应的产品线。

薯片美味依旧,但消费者越来越不愿意为“高油、高盐、高热量”的传统薯片买单。中国薯片市场规模增速自2010年以来不断放缓,2020年同比增速仅为1.8%,2022年则下滑了 0.9%。此外,欧睿国际数据显示,中国薯片市场高度集中且由外资主导,2022年CR5高达 76.7%,乐事市场占有率为 50.8%。 摘掉“垃圾食品”的标签,成了薯片品类发展的大方向。比较常见的方式是升级原料。乐事在中国陆续推出原切香芋片、山药薄片等系列,还加入了红枣枸杞、黑芝麻奇亚籽等配料。2021年,食验室推出高蛋白薯片品类,其鳕鱼脆片产品上架不久即成为品类 Top3,突破百万销量。此外,减油、减少饱和脂肪也是薯片健康化的途径。2023年11月,乐事薯片在中国的核心产品线均采用“减少50%的饱和脂肪”的配方。 5.冰淇淋:口味与价格的抉择。 20世纪20年代,美女牌棒冰拉开了中国冰淇淋发展的大幕。新中国成立伊始,益民食品一厂推出光明牌冷饮,其市场份额直到1993年仍处于行业头部。20世纪90年代,和路雪、哈根达斯进入中国,挑战光明的头部地位。随后,伊利、蒙牛凭借渠道拓展、广告投放和更亲民的价格崛起,与外资品牌分庭抗礼。 近年来,冰淇淋品牌纷纷打出了高端策略,寻求新的增量空间。2017年蒙牛试水高端化,推出20元的蒂兰圣雪水果酸奶冰淇淋。2018年,定位中国高端雪糕的钟薛高,连续4年在天猫“双11”冰淇淋品类中排名第一。2022年,蒙牛推出茅台冰淇淋,上线7小时销售额即突破20万元。 2022年夏天,“烧不化”“雪糕刺客”等舆情事件让钟薛高被反噬。然而,这并非意味着高端冰淇淋的沉寂。根据 CBNData的不完全统计,2023年各大雪糕品牌累计发布了超70款新品,单支售价在10元以上的中高端产品占比为51%。 高端雪糕在分割市场,但平价雪糕有更广泛的受众基础。2022年消费者调研数据显示,70.9%的消费者对冰淇淋单价的接受度在3—10元,单价超过20元的接受度仅为1.4%。艾普斯的月销量统计显示,单价在3—10元和20元以上的销量占比分别为61.04%和5.7%。

中国冰淇淋市场集中度相对较低。欧睿国际数据显示,2022年中国冰淇淋市场份额超过2%的单一品牌只有7个,如巧乐兹、可爱多等。伊利以21%的份额居首,联合利华、雀巢的份额分别为 10.5%、3.1%。 提升口感、强化健康属性以及增强便携性是冰淇淋创新的主要方向,Innova Market Insights的报告显示,过半消费者因为好吃而购买冰淇淋。除了口味,健康也是一大吸引力,2022年淘宝天猫平台,带有低卡、低糖等关键词的雪糕销售额同比增长59.5%。为拓展消费场景,冰淇淋形态趋于小巧、便携,如和路雪的大福冰淇淋、伊利绮炫炫玲珑的迷你分装冰淇淋。 6.果脯果干:进击的水果。 果脯果干产品种类繁多,却有着不小的规模,据欧睿国际数据,2022年果脯果干市场规模为239.8亿元,约占中国零食市场份额的4.9%。从手工作坊到现代化生产,从大单品到组合型产品,果脯果干得到了快速发展。 早期的果脯果干行业受限于传统经营模式,发展缓慢。为提高效率和品质,部分企业开始引入机械设备,例如,泉州源和堂蜜饯厂通过20世纪60年代的几轮投资和扩建,将总产量扩大至3240吨。 2000年以来,果脯果干企业在产品形态、细分品类和标准化方面持续创新。2005年盐津铺子推出独立散装产品,比大包装和裸装形态更加便携。溜溜梅从青梅的高健康价值中窥见商机,专注于青梅零食,其单品销售额于2009年破亿元。2010年,由好想你主导制订的《免洗红枣》国家标准正式实施。随后,免洗红枣的市场规模增速一度超过10%,占红枣年加工量的80%。 果脯果干正朝着健康原料、创新形态发展。西梅、蓝莓、榴莲等新原料助推新的大单品诞生,溜溜梅的西梅系列年销售额已突破2亿元。减糖无添加的传统果干产品高速增长,无糖无添加的芒果干、梅类在天猫的增长超过120%。组合型果脯产品脱颖而出,奶枣在天猫红枣类销售额占比超过10%。药食同源类赛道高速增长,好想你的战略大单品红小派,上市一年累计电商销售额破亿元。 果脯果干市场的增长,还来自消费人群增加和客单价上涨。天猫数据显示,2021年果脯果干行业消费人数及客单价分别上涨3.5%和3%。不同人群也有不同的偏好,“70后”愿意为陈皮、蔬果干等健康品类支付高价,“95后”“00后”则偏好梅类创新口味和无添加类果脯。 果脯果干市场集中度低,竞争格局相对分散,2022年 CR5为28%,低于糖 果(30.7%)、巧克力(69.1%)。同年主要企业品牌市场占有率均低于10%,仅溜溜果园、好想你和怡达为垂直品类企业,其余为综合性零食品牌。细分品类方面,传统产品市场份额占比大。综合2020年和2021年天猫平台的消费规模,水果干、枣类和梅类在细分品类消费规模中排名前三。 果脯果干市场细分品类的多样化和低集中度,也预示着未来培育更多品牌的巨大潜力。 高增长品类:行业新动能 1.坚果:健康零食的天选之子。 坚果是站在健康风口上高速成长的品类。改革开放后,坚果零食开始了品牌化进程。傻子瓜子、洽洽瓜子等品牌以口味和营销优势在安徽炒货产业中脱颖而出。洽洽还通过技术革新,将炒瓜子改为煮瓜子,解决了壳硬、黏手等问题。线下销售渠道的铺设,为标准化的包装坚果带来高增长。洽洽定量包装的坚果,经由商超渠道和广告投放在全国打开市场,销售额在2001年迅速增至4亿元。2012年成立的三只松鼠,为坚果敲开了线上渠道的大门,其销售额连续8年排名天猫“双11”休闲零食类目第一。 坚果的高速发展,受益于权威机构的背书。2007年,美国食品药品管理局将坚果食品列为 B级健康食品,支持坚果的健康功能。据凯度2022年坚果行业报告,补充日常营养和微量元素、维持膳食平衡是消费者购买坚果的两大原因。 健康认知普及后,小包装的混合坚果迅速走红。2015年沃隆首创每日坚果品类,其销量于2016年超过2亿袋。随后,其他品牌推出了更具差异化的产品,如洽洽突出保鲜优势的小黄袋、三只松鼠的酸奶每日坚果、来伊份主打高含量益生菌的伊天益袋系列等。2023年12月,在京东平台检索“每日坚果”,结果多达1300多个商品和156个相关品牌。 品类的创新,带来了行业规模的爆发。据前瞻产业研究院调研,2017—2021年混合坚果市场规模从32亿元扩张到115亿元。混合坚果占据主要市场份额,品类市场占有率达28%,瓜子、花生位列第二和第三,2022年天猫坚果市场数据也印证了这三大品类的优势。

各坚果品牌为争夺市场份额展开激烈的竞争。近5年来,洽洽和三只松鼠两大巨头争夺市场占有率第一,第三到第五名的市场占有率均低于10%,百草味、良品铺子、甘源食品、沃隆和来伊份都曾挤进行业前五。 2.肉类零食:天赋型选手入场。 肉类零食是天赋型选手,自带高蛋白属性。本文提到的肉类零食包括肉类和海味零食两大类,即以畜禽类肉、鱼类海鲜为主要原料的熟肉制品。 20世纪90年代以前,火腿肠因其美味、便携和新潮为消费者提供了吃肉新选择。2004年,养生堂旗下的母亲牌牛肉棒凭借其品牌故事和西式生烤定位崛起,代表着肉类零食品质升级。即使每小袋售价偏高,仍在市场迅速走红。 猪肉脯起步虽早,但受到渠道限制和工艺老旧等因素的影响,其发展一直较为缓慢。双鱼牌猪肉脯曾作为上海影剧院、歌舞厅的高档零食,后长期以大型商超、直营门店等渠道为主,发展十分缓慢。其官网显示,双鱼目前的直营门店数量在20家左右。另一家猪肉脯品牌荣兴则因为原料供应短缺、工艺复杂,难以规模化。 真正让猪肉脯在零食江湖里扬眉吐气的是良品铺子、百草味等综合性品牌。借助这些品牌的渠道和OEM(代工)合作模式,猪肉脯品类在产销两端受到欢迎。2021年良品铺子猪肉脯系列产品终端销售额破5亿元,占据主营猪肉脯的靖江市休闲食品企业年产值的1/10。 与猪肉脯不同,休闲卤味的发展一开始就按下了加速键。周黑鸭以极具辨识度的甜辣风味从湖北起家,先后推出气调包装、真空颗粒包装等保鲜便携形态。绝味借助渠道和供应链优势,在4年间开出2200家专营店,2011年起又陆续入驻天猫和京东。 2017年起,肉类零食的焦点逐渐从追求美味转向注重健康和营养价值。轻食品牌优形打造即食鸡胸肉品类,瞄准体重管理、健身等场景,在内容电商带动下,累计销出2.2亿包。而后,该赛道吸引了泰森、荷美尔和鲨鱼菲特等玩家入局。袋鼠先生凭借拉丝和好牛肉的产品特性,连续3年蝉联抖音电商代餐牛肉品类销售 Top1。 新锐品牌凭借细分品类突围。王小卤从鲜卤猪蹄切入卤味零食赛道,于2019年推出虎皮凤爪,并从天猫渠道发力。2023年“双11”期间,王小卤获得天猫肉类零食榜 Top1、抖音鸡肉类目 Top1。 中国肉类零食竞争格局分散,龙头企业市场占有率低。2022年中国海味零食龙头劲仔食品和来伊份市场占有率均为6.4%,而日本龙头企业那多利市场占有率为20.3%;中国肉类零食龙头企业周黑鸭和良品铺子市场占有率分别为4.6%和3.9%,而美日龙头企业市场占有率分别为 49.6%、27.5%。 欧睿国际数据显示,2022年中国广义肉类零食市场规模达 905.2亿元,预计2022—2027年年均复合增长率在9%以上。 3.其他风味零食:“草根”登上大舞台。 本文提到的其他风味零食包括调味面制品、休闲蔬菜制品和豆干制品,其他风味零食的崛起是将“草根”原料转化为现代美味的旅程。 其他风味零食市场规模近千亿元。沙利文统计口径下,2021年调味面制品市场规模为455亿元,休闲蔬菜制品和休闲豆干制品分别为286亿元、182亿元。在欧睿国际统计口径下,同年这三类总体市场规模为745亿元。其他风味零食市场格局较为分散,调味面制品和休闲蔬菜制品龙头企业的市场占有率分别为14.3%和20%,其在休闲豆干制品赛道市场占有率不足5%。 辣条企业与行业不断走向标准化、健康化。2014年卫龙搬进全自动化厂房,并通过车间宣传片,改善辣条“垃圾食品”的刻板印象。《调味面制品》行业标准对降盐降脂作出明确规定,新行规下企业数量缩减至150余家,辣条产值却增长至500亿元。2022年辣条为卫龙带来27.19亿元营收,占总收入的58.7%,这或许就是“草根”的魅力。 以魔芋为代表的休闲蔬菜制品成为低卡零食界新宠。2021年第一季度,天猫平台魔芋零食增幅达到47%。此外,魔芋爽成为卫龙第二个年销售额超过10亿元的大单品,以其为首的蔬菜类制品在2022年为卫龙贡献了16.93亿元的营收,占总收入的36.6%。2021年,饮料品牌元气森林也加入魔芋赛道,推出了王辣辣“魔芋制毛肚”。2023年10月,卫龙和盐津铺子争相加码,“小魔女”与“大魔王”之争硝烟弥漫。

中国魔芋市场规模已经突破400亿元,魔芋零食赛道同质化竞争激烈,魔芋精深加工有望提供突破口。以2023年2月上市的魔芋精深加工公司一致魔芋为例,2022年其总营收4.47亿元,魔芋粉占总营收的83.22%。 休闲豆干制品以地方风味为基础,形成代表性地域品牌。比如,川渝地区代表产品有好巴食南溪豆干,该系列2021年销量超3亿。江浙地区代表品牌为祖名,2022年营收 14.87亿元,同比增长 11.24%。 其他风味零食的下一个10年将坐上快车。欧睿国际预计中国其他风味零食品类2022—2027年年均复合增长率为 7.1%,高于零食行业平均指标(5.9%)。 4.蛋白/能量棒:新时代大力水手的菠菜。 蛋白/能量棒拥有高营养、强饱腹的特点,宛若给大力水手带来神力的菠菜。 蛋白棒和能量棒主要成分存在差异。蛋白棒(protein bar)主要由蛋白质组成,通常来自乳清蛋白、酪蛋白或豆类植物等;能量棒(energy bar)由碳水化合物制成,通常来自全谷物、燕麦、干果等。 对中国市场来说,蛋白/能量棒虽是新生事物,但市场格局已初具雏形。欧睿国际数据显示,截至2022年,中国蛋白/能量棒市场的零售总规模为11.64亿元,约占全球总额的2.4%。中国市场 CR6(业务规模前六名的公司所占的市场份额)为67%,肌肉科技和 ffit8母公司排名前二,除前六名外,其余玩家的市场份额均低于1%。 蛋白/能量棒成了代餐、运动、身材管理场景下的优选。蛋白质成了最常见的运动营养标签之一,2021年美国推出的97%的运动营养产品都强调了蛋白质成分。中国 蛋白棒品类新锐品牌 ffit8在2020年卖出了1050万根蛋白棒,销售额达到1.17亿元,2021年内完成了3次融资。良品铺子的良品飞扬、蒙牛的迈胜分别在2020年和2023年推出了蛋白棒产品。 下一个10年,蛋白/能量棒有望成为高潜力赛道。就全球范围而言,Mordor Intelligence预测蛋白棒市场未来5年年均复合增长率为5.34%,亚太市场增长最快,能量棒市场年均复合增长率预计为3.32%。就中国市场而言,QYResearch预测中国蛋白/能量棒市场将在2028年达到4.51亿元,年均复合增长率为 12.99%。 零食的下一个10年,机会在哪里? 结合中国零食品类的历史、渠道的变革,以及借鉴发达国家零食市场的发展,我们对中国零食未来10年的发展趋势进行预测。 拥有近2000亿元的增长空间 据预测,未来10年中国零食市场规模将增长近40%,有近2000亿元的增长空间。欧睿国际预测,2024—2028年中国零食市场规模年均复合增长率为3.4%,若按照这个速度继续保持增长,预计2033年中国零食市场规模将增至6822亿元,对比2023年的4883.5亿元,增长约40%,有近2000亿元的增长空间。 迎合了健康化、功能化、高端化趋势的坚果、肉类零食、其他风味零食、蛋白/能量棒等品类将持续增长,其中肉类零食将保持第一细分品类地位,市场份额有望进一步扩大。传统糖果、巧克力、薯片、饼干等品类增长放缓或下滑,但基于这些品类进行健康化、功能化和高端化的新兴品类将获得快速增长。 渠道方面,未来10年,我们预计量贩零食、零食折扣等零食业态作为最具活力的渠道,将继续抢占传统商超的市场份额,直播电商承接线上渠道炖蛉娉车缟唐教ǎ词绷闶矍榔窘璞憬莞咝У奶氐愠性厝粘O研枨蟆� 重要趋势 1.零食正餐化:小食,大餐。 零食正餐化被 Innova Market Insights评为2023年“全球十大零食趋势”之一。零食与正餐边界逐渐模糊,消费者频繁地以零食代替正餐。亿滋国际《2022年全球零食现状报告》称,71%的消费者每天至少吃2次零食,60%的消费者表示会用零食代替三餐。该趋势在年轻消费群体中更为明显。2021年 Exploding Topics调查显示,约70%的千禧一代喜欢零食胜过正餐,约90%的受访者每周至少用零食替代一顿正餐。 零食正餐化让原本具备代餐属性的零食品类脱颖而出。丁香医生指出,坚果、蛋白/能量棒和肉类零食是代餐产品的典型代表。每日坚果按照日均摄入坚果标准量进行分装,开拓出60亿—70亿元的市场。中国蛋白/能量棒市场2022—2028年年均复合增长率为 12.99%,将在2028年达到 4.51亿元。肉类零食也将保持高速增长,欧睿国际预计其2022—2027年年均复合增长率超9%。 2.健康化:加减法。 全球食品市场健康化盛行。英国政府和新加坡健康促进局用政策鼓励食品健康化。据 Emergen Research,2022年全球健康零食市场规模为 906.2亿美元,预测2023—2032年年均复合增长率为 6.4%。 中国市场,健康零食同样具备高增长潜力。彭博数据预计2025年中国健康食品市场规模为11408亿元,同比增长5.6%;健康零食作为其细分赛道之一,增长前景广阔。同时,中国消费者的健康化意识正落地为实际行动。亿滋国际《2022年全球零食现状报告》称,80%的中国消费者有查看零食营养标签的习惯。 曾经,消费者对健康零食的认知与以坚果为代表的品类强绑定;如今,健康化覆盖各个品类,其玩法在于做“加法”和“减法”。 添加健康原料是途径之一。奇亚籽、羽衣甘蓝等健康原料备受零食品牌的青睐,如好麦多黑金芝士脆饼干添加了奇亚籽、伟龙推出新品羽衣甘蓝全麦饼干、m&m′s推出鹰嘴豆巧克力豆。低温烘焙、冻干技术、非油炸、低温脱水等技术的“加法”也为健康加码,常用于坚果、果脯果干、肉类零食等品类。 零食健康化的“减法”则相对简单,核心就是减糖、低 GI、减盐、减饱和脂肪。通过甜味剂、0添加糖等减糖手段,糖巧和冰淇淋品类一改甜腻形象。每日黑巧、德芙、玛氏箭牌彩虹糖均推出了0糖产品。2020年中国低脂冰淇淋天猫销量同比增长131%,无糖冰淇淋增长128%。 低 GI零食,作为减糖趋势的延伸,瞄准糖尿病患者、减肥人群、健身爱好者。低 GI零食常见于饼干、坚果和巧克力等品类。中国医学营养品牌玛士撒拉推出的低 GI零食2016—2022年累计销售额超150万元。2023年12月,玛氏箭牌也推出低 GI士力架。 咸味饼干、薯片、坚果等品牌零食企业也对“健康减法”提早布局。亿滋国际自2017年起对旗下产品减钠5%,旗下乐之(Ritz)推出钠含量仅为30mg的低盐苏打饼干。2022年,乐事在中国推出饱和脂肪含量减少50%的薯片。此前,百事也宣布将在2025年减少多款产品中的糖、盐、饱和脂肪含量。 3.功能化:呵护细分人群。 2016—2021年,中国功能性食品市场规模从1370亿元增至1961亿元,为全球最大市场。未来,功能性零食赛道蕴藏巨大的拓展潜力。 添加功能性元素是零食功能化的途径之一。在中国市场,糖果添加功能性元素趋势明显,而巧克力品类尚处于探索阶段。2020年,中国功能性糖果市场规模达 235.56亿元。中国功能性糖果品牌 BuffX2020年上线3个月销售额破1000万元,同类品牌 Minayo 2022年上半年销售额破亿元。相比之下,中国品牌薄荷健康、BII、怡可纳均试水益生菌巧克力,但市场反响有限。 药食同源是零食功能化的另一途径。魔镜市场报告显示,2022年淘宝天猫药食同源市场规模超200亿元,同比增长22.3%。燕窝、黑芝麻、人参、枸杞等成分大受欢迎,黑芝麻丸在2022年春节期间销量同比增长105.9%。全球市场上药食同源概念同样火热,美国冰淇淋品牌 Enlightened推出添加蒲公英根、姜黄根和生姜根等草本茶成分的冰淇淋产品。 未来,中国薯片和冰淇淋品类有待开发功能化产品。欧美市场正推出功能化薯片,美国品牌Mindright推出添加人参、L-茶氨酸的薯片 POPPED CHIPS,英国品牌 Insane Grain的肠道健康薯片含有高粱、益生菌等成分。功能化冰淇淋也有一定的市场潜力。2021年英敏特在中国冰淇淋报告中指出,65%和61%的消费者分别对添加中式食疗成分以及添加益生菌的冰淇淋感兴趣。 零食品牌可针对细分人群研发产品,如面向老年群体的功能性零食。2035年中国60岁及以上人口预计将超4亿,占比超过30%,进入重度老龄化。面临老龄化等问题,日本品牌 LIFESMART推出了记忆力维持巧克力。部分中国企业也开始布局,糖友饱饱主打糖尿病专业食品,2022年获数千万元 A+轮融资。玛士撒拉为手术期人群、糖尿病人群定制零食,于2023年4月完成近亿元 A+轮融资。 品牌还可以针对具体健康问题开发零食。据益普索调研,肠胃问题、睡眠困扰、免疫力是主要的健康困扰。益生菌、GABA和维生素软糖应运而生。此外,中国体重管理市场较单一,以减脂型产品为主。在这个身材焦虑的时代,借鉴日本,降低胆固醇也是创新方向之一。 4.高端化:从 1.0到 2.0。 高端冰淇淋品牌钟薛高受“雪糕刺客”舆情冲击;良品铺子作为高端零食的代表,受量贩零食、零食折扣店崛起的影响,实施17年来最大规模的降价……零食消费似乎正在降级,但这些均属于价格的降级,不影响零食以品质为主体的高端化。高端化是一场持续的进程,Mordor Intelligence预测,2022—2027年全球高端零食市场年均复合增长率为4.8%,增长速度高于零食市场的平均水平,另外,中国的高端零食占零食市场的比重也远低于欧美日等市场,意味着有巨大的增长空间。 我们将中国零食的高端化划分为1.0阶段及2.0阶段。 零食高端化的1.0阶段,以三只松鼠、来伊份、良品铺子零食三巨头为代表,其高端化以高质量原材料、创新包装设计、打造高端品牌形象、扩展产品线,以及强化线上线下销售渠道为主要措施。但1.0阶段最显著的特征是,品牌覆盖全品类,三只松鼠、来伊份、良品铺子等品牌涉及坚果、蜜饯、肉类零食等多个品类。 零食高端化的2.0阶段阶段,仍然将持续以原料升级(更好的原料、更新鲜)为核心进行一系列的工艺、包装、品牌、口味以及体验的升级。但2.0阶段将更加聚焦于单一品类或者是细分人群(需求),进行健康化、功能化或定制化升级,同时在品牌上将更加注意与消费者形成共鸣。 奶酪博士就是一个同时聚焦在奶酪产品和细分人群的品牌,在产品上其选择做更有营养的原制奶酪,建立奶酪的分级系统(借鉴奶粉的分段方式),帮助父母更清晰地选择适合宝宝的阶段性配方,通过博士IP等新一代品牌形象及包装设计,使其迅速赢得宝妈宝爸的心,并占据高端奶酪市场份额冠军。 袋鼠先生聚焦在运动营养及健康轻食产品领域,目标用户是健康消费人群,针对消费者对于肉类零食最大的顾虑“合成”“肉质”“海克斯科技”等,主打“好食材”,凭借拉丝和好牛肉的产品特性打造爆品,登顶天猫即食健身牛肉榜。还通过袋鼠来强化健康的形象,不管是名字还是包装的视觉都有极强的识别度。 此外,还有聚焦细分需求和人群的医学营养品牌玛士撒拉,玛士撒拉推出了四大产品系列:特医食品、营养强化食品、针对糖尿病人群的 DGI食品,以及适用于减肥和怕胖人群的控能食品。还有越来越多聚焦于单品的品牌,如卫龙“小魔女”和盐津铺子“大魔王”针对魔芋素毛肚品类打造的大单品,通过包装及形象设计,满足年轻消费者尝鲜及健康需求。 渠道多元化下的增长机遇 零食品牌的命运与渠道紧密相关。新渠道的兴起,对品牌而言既是机遇也是危机。 德芙、乐事、洽洽依托超市渠道成为品类之王;而良品铺子、来伊份借助连锁经营,三只松鼠借助电商平台,成长为中国的零食巨头。

近年来,三只松鼠、良品铺子、来伊份在传统渠道销量下滑,同时未能及时抓住变革的机遇,导致业绩下滑或者放缓。2019年,三只松鼠营收突破100亿元,此后业绩连年走低,2022年营收 72.93亿元,2023年上半年营收也同比减少29.67%;2023年前三季度,良品铺子营收59.99亿元、同比下降14.33%,来伊份营收 30.02亿元、同比下降 7.61%。 困境中也有着曙光,三只松鼠2023年上半年年报显示,其在天猫系营收8.44亿元、同比下降29.49%,在京东系营收6.59亿元、同比下降41.11%,然而在抖音上却逆势增长,营收升至4.36亿元、同比增长28.61%。而更早抓住量贩零食与抖音机遇的盐津铺子却获得了持续高速增长,营收从2019年的13.99亿元增长至2022年的 28.94亿元,2023年营收更是达到41.15亿元(接近来伊份)。更早预见和拥抱变化的品牌,就会更早享受到红利。 1.线下业态:量贩零食店助推极致性价比。 量贩零食店和其他线下业态在零食性价比上不断内卷,为品牌提供增长机遇。 截至2023年10月,中国零食集合店门店数量突破2.2万家,零食很忙作为头部品牌,在6年间开出超4000家门店,与赵一鸣合并后门店数已突破万家,稳居第一。万辰生物(以好想来品牌零食为主)以6000余家门店数紧随其后,爱零食、糖巢等腰部品牌门店数多在500—2000家。 量贩零食的火热,离不开硬折扣这一底层逻辑。通过缩减经销环节和节省进场费,量贩零食降低了商品均价,以零食很忙为例,40g乐事薯片的售价为2.9元,比商超和便利店便宜1—2元。在低毛利吸引客流的基础上,叠加高周转和规模效应,量贩零食成为最具活力的渠道之一。 量贩零食的火热,也为零食品牌赢得增长。在零食很忙成为第一大客户的背景下,盐津铺子2023年前三季度营收同比增长52.54%。其他布局量贩零食的品牌,如甘源食品、劲仔食品,2023年前三季度净利润同比分别增长 139.21%、 47.49%。加强渠道合作之外,零食品牌也开始投资量贩零食渠道。2023年12月,好想你和盐津铺子以 10.5亿元共同投资零食很忙。 未来10年,这匹黑马还将持续增长。艾媒咨询数据显示,未来两年中国零食集合店市场规模将突破1200亿元。证券机构也预测量贩零食全国门店数或达到5万,相比目前 2.2万家的数量,还有翻倍增长空间。当前,量贩零食在资本助推下,部分连锁品牌可能因过快扩张出现品质问题或者是财务危机,但量贩零食本身的商业模式在国内外均已得到过验证。 山姆、Costco(开市客)等仓储会员店,为高性价比的大包装零食提供机遇。一方面,山姆泡面桶等大包装产品自带流量,一度成为网上打卡的社交货币之一。另一方面,大包装产品提供了切实的性价比,如山姆525g的大包装费列罗榛果威化巧克力,均价为2.8元/粒,其价格远低于传统电商渠道的 4.5元/粒。在山姆、麦德龙、Costco加码中国市场的背景下,仓储会员店是零食渠道的重要机遇。 为应对折扣化浪潮,零食巨头们也在积极变革,良品铺子在2022年也布局了量贩零食,更是在2023年展开成立17年以来规模最大的一次调价。三只松鼠也在推进自有品牌社区零食店,并以自有品牌践行“高端性价比”。 2.直播电商:承接线上红利,品牌自播迎来机遇。 直播电商正与传统电商平台争夺头把交椅。尼尔森 IQ数据显示,大部分零食厂商在天猫平台销售份额出现下滑,而零食厂商在抖音渠道的增速都超过了80%。久谦数据显示,2023年抖音肉类零食的市场份额已超过天猫和京东,与其他平台的坚果、蜜饯蔬果干等品类的市场份额差距逐步缩小。从天猫起家的三只松鼠,2023年第三季度在天猫系和京东系平台的营收同比下滑 29.49%和 41.11%。 直播电商市场的爆发,基于短视频内容消费和兴趣内容种草。根据 QuestMobile统计,截至2022年上半年,短视频用户总时长占中国移动互联网用户使用总时长的近三成。在短视频消费普及条件下,直播电商通过兴趣内容、达人直播等种草形式,以兴趣内容促成零食消费。 以个人 IP内容驱动的达人直播红利见顶,品牌自播迎来爆发。艾瑞数据显示,2019年达人直播市场份额占比登顶,企业自播市场从2019年的30.5%快速上升至2022年的 49.8%。比如,良品铺子2021年4月通过快手的品牌自播,获得2000多万元销售额和27.6万名品牌粉丝。王小卤通过内容建设和店铺自播带动增长,一度登顶抖音休闲零食内容力榜单,2023年“6·18”期间,其抖音 GMV(商品交易总额)环比增长108%。2023年,三只松鼠在抖音直播电商渠道实现了500%的增长。 抖音和快手更是开始发力货架电商,补充搜索、橱窗陈列货架等场景。2022年,抖音电商 GMV同比增长80%,其中货架场景 GMV占比达30%。直播电商双重发力,为零食品牌提供增长机遇。2023年12月,抖音“趣味零食节”期间,活动话题视频数达2300+,商城新入口和商城外搜索 GMV增长66%。 3.即时零售:即时性需求激发新活力。 即时零售是高成长赛道。2021年即时零售休闲零食市场规模为179亿元,预计2025年将达到826亿元,对比外卖,即时零售覆盖万级 SKU,具有更丰富的品类和更精细的履约链路,涉及平台、线下实体门店等多类玩家。 即时零售做零食生意,有先天优势。一方面,即时零售适配零食多时段、多场景的消费特点。美团2022年即时零售休闲食品品类白皮书显示,和其他渠道相比,零食在即时零售的消费时段分布较为平均,具有全天候消费特征。除居家、办公等消费场景外,节假日场景在即时零售渠道端为品牌带来高增长。2023年元旦新年期间,亿滋国际在京东到家上的销售额同比增长169%,多款奥利奥饼干礼盒销售实现三位数增长。另一方面,即时零售结合日常促销机制容易带来消费冲动,符合零食高频、高冲动的消费特点。美团白皮书称,21%是出于凑单消费(满减促销)。京东到家休闲零食品类2022年客单价同比提升29%,是平台冲动下单量排名第三的品类。 即时零售未来可期。卤味、糕点、坚果炒货、肉干肉脯、膨化/油炸、糖果、巧克力等细分品类在即时零售平台备受偏爱。良品铺子2023年上半年在美团、朴朴等即时零售平台,销售同比增长72%;辣条、薯片、干脆面等零食销量增长均接近或超过100%。零食品牌可抓住即时零售渠道消费者青睐新品、多规格、网红的特点,顺势布局。 出海的机会 中国零食已悄悄出海。伊利与蒙牛的冰淇淋在东南亚取得不错的成绩。2022年,蒙牛海外营收为45.95亿元,同比增长 49.5%,旗下冰淇淋品牌艾雪市场占有率在印尼排名第一、在菲律宾排名第二;2022年伊利海外业务收入同比增长52.2%,旗下 JoyDay冰淇淋在印尼市场排名第五。徐福记靠着“精准触达”的渠道策略,在北美实现翻倍增长。卫龙在2023年3月宣布成立海外事业发展中心。 洽洽出海脑洞大开,瓜子不仅是韩国中文课堂的教学道具,还是海外年货节上的气氛组,最经典的操作莫过于包装上的教程和灵魂配图,让外国消费者轻松学会嗑瓜子。这种以文化交流体验为主的方式,让产品本土化更加水到渠成。凭借这股吃瓜子风潮,洽洽在年产3万吨的泰国工厂和近100个海外经销商的加持下,进一步控制成本和提高产品新鲜度,2023年上半年海外营收达 2.35亿元,同比增长 10.66%。 下一个10年,中国零食出海将发挥品类优势,借助海外渠道、华人众多等优势,在东南亚、北美等市场有机会获得增长。 中国特色风味,如辣味和咸味零食将是优势之一。例如,辣条已通过国际媒体如 BBC和 YouTube走向世界,现已出口至160多个国家和地区,带动品牌如卫龙的海外销售额大幅增长,2022年其海外销售额达6547.4万元。其他咸味零食也在海外显著增长。2020—2022年,绝味食品在新加坡、加拿大均获得超20%的年营收增长。 此外,跨境电商和海外华人超市成为中国零食品牌的重要渠道。如三只松鼠已在东南亚和北美的电商平台上设立旗舰店,并在特定市场取得显著增长。东南亚因庞大的华人群体和对中国文化的亲近性成为理想市场,而北美市场则凭借华人和留学生群体及社交媒体的讨论热度,为中国零食品牌提供了巨大的市场潜力。 未来10年,中国零食市场有广阔的增长空间。除了迎合健康化、功能化、零食正餐化等需求,零食还将结合户外、食玩等细分场景以及细分人群个性化需求,成长出新的品类及形态。 零食渠道各有侧重,全渠道布局趋势明显。在量贩零食的鲶鱼效应下,线下零食渠道优化供应链,内卷性价比;直播电商和即时零售发挥平台优势,提供线上新增量。 |